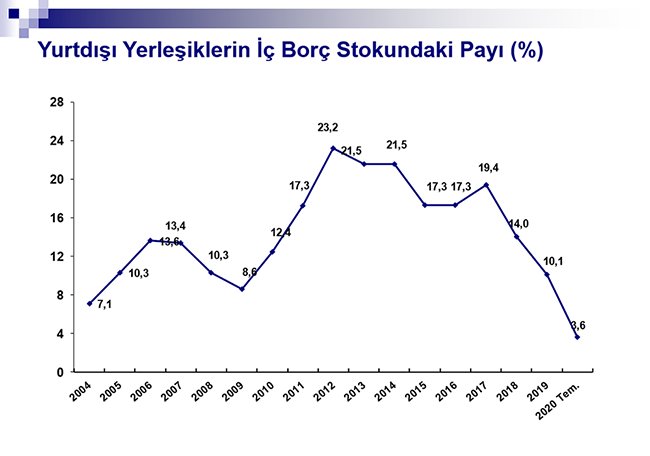

Yurtdışı yerleşiklerin iç borç stokundaki payına baktığımızda bu durumu net olarak görüyoruz.

2004’te %7,1 olan yabancı payı 2012’de %23,2 ile zirveye ulaşmış ve 2020 Temmuz itibariyle %3,6 oranına inmiş durumda.

Belki abartmış olabilirim ama Kayseri Erciyes dağına amatör tırmanış yapan bir kişi olarak grafiği bir an Erciyes’e benzettim.

Yabancılar neden gelmiyor diye araştırdığımızda şunların yazılıp çizildiğini görüyoruz:

- CDS (risk primimiz) çok yüksek,

- Türkiye’ye ve Türk Lirasına güven düşük

- Merkez Bankasına güven düşük

- Hukukun üstünlüğüne ilişkin beklentiler yüksek

- İş dünyasını düzenleyici kurumlarda ve kurallarda öngörülebilirlik ve tutarlılık beklentisi yüksek…

Fransız filozof Léon Brunschvicg’ın (1869-1944) “Bilmek, ölçmektir” sözünden hareket edecek olursak nedenler arasında sadece CDS’nin rakamsal olarak ifade edilebildiğini görüyoruz.

Onun da son beş yıllık macerasının 2018 sonrasında yukarı yönlü dalgalanma şeklinde olduğunu görüyoruz.

2003’ten bu yana koşa çoşa Türkiye’ye gelen yabancı sermaye ve özellikle de sıcak para şimdi neden gelmiyor?

Hatta gidiyor.

Bu sorunun cevabını Mahfi Eğilmez üstadımızın Sherlock Holmes yöntemiyle bulmaya çalışalım.

Acaba gerçek nedenler yukarıda sayılanlar mı yoksa bunların dışında başka bir şey mi var?

Ben de gerçek nedeni bulmak için Sir Conan Doyle’un Sherlock Holmes serisinde yer alan “Gümüş Şimşek” (Silver Blaze) hikâyesinden esinlendim.

Hikâyede, Vessex at yarışı kupasını kazanmasına kesin gözüyle bakılan Gümüş Şimşek’in yarıştan hemen önce kaybolması ve çalıştırıcısının da bir cinayete kurban gitmesinin üzerindeki gizem aralanmaya çalışılıyor.

Kusursuz cinayette olayla bağlantılı kişi sayısı o kadar fazla olmasına rağmen Holmes “Vakanın temel gerçeklerini” araştırıyor.

Holmes’in hareket noktası, Gümüş Şimşek ahırdan çıkarılırken bahçedeki köpeğin sessiz kalması, havlamaması olmuştur.

Bu ipucu bize, atı ahırdan çıkaranın köpeğin tanıdığı bir kişi olduğunu gösteriyor.

Holmes zincirin bütün halkalarını ekleyerek cinayetin failini buluyor. Ancak katil cinayetle bağlantılı olan kişilerden herhangi birisi değil. (Hikâyeyi okuduğunuzda sürpriz olsun diye sonucu burada söylemiyorum!)

Biz de bu yöntemden hareketle yabancıların neden gelmediğini hatta neden gittiğini araştırdık.

Gelin zincirin halkalarını Sherlock Holmes gibi birer birer ekleyelim.

Dolar/TL kuru, 2003’ten 2013’lere kadar çoğunlukla yatay kimi zaman da mutedil bir artış izliyor.

Dolayısıyla Türkiye’ye gelen yabancı yatırımcı, getiriyi Türkiye’den götürürken çok düşük bir kur riski ile karşılaşmış oluyor.

Öte yandan kurlardaki bu yatay seyir dışarıdan borçlanmayı daha da cazip hale getiriyor.

Bu dönemde “2001-IMF mimarili” ekonomi politikası olan “Düşük Kur, Yüksek Faiz” takip ediliyor.

Aynı Devlet kâğıdına (Bono/tahvil) yatırım yapan Türk vatandaşı reel olarak daha az kazanırken yabancı yatırımcılar çok daha fazla kazanarak evlerine dönüyorlar. Bu durumda yine Mahfi Eğilmez üstadın bir yazısının başlığında belirttiği gibi; nominal faiz oranı aynı olsa da “Türk’e başka yabancıya başka reel faiz” uygulanmış gibi oluyor.

Altın yıllar olarak tabir edilen bu zaman aralığında yerli yatırımcı Devlet kâğıtlarına yatırım yaptığında elde ettiği kazançtan gelir vergisi kesintisi yapılırken yabancılarda kesinti oranı “sıfır” olarak belirleniyordu. Bu durum hâlâ öyle.

Diğer taraftan Türkiye, bu dönemde dünyanın en yüksek reel faiz oranını uygulayan ülkeleri arasındadır. Hatta öyle ki 2008 küresel finans krizinde ABD Merkez Bankası (FED) ve Avrupa Merkez Bankası (ECB) ülkelerindeki finans kuruluşlarını paraya boğup, negatif faiz uyguladığında ve akabinde bu paralar gelişmekte olan ekonomilere doğru yola çıktığında, Türkiye görece olarak diğer gelişmekte olan ülkelerden daha yüksek bir faiz oranı uygulamaya devam ediyordu.

Tabii ki yüksek faizle yabancıların tasarrufunu Türkiye’ye çekme politikası ülkemizin uzun yıllardır uyguladığı zorunlu bir tercihti.

Bunun nedeni ise çok açıktı: Ulusal tasarrufa aktaracak kadar ulusal gelir yaratamıyorduk. Yaratılan gelir üzerindeki tasarruf oranı da düşüktü. Üretim ve de ihracat kalemleri katma değeri düşük ürünlerden oluşuyordu.

Nitekim Sayın Ege Cansen’in kavramlarını ödünç alacak olursak; 1994 ile 2001 kriz yılları hariç, 1980’den bu yana, Türkiye para sahipleri için bir “faiz cenneti”, TL ile borçlananlar için ise bir “faiz cehennemi” olmuştu.

İsterseniz ABD Doları ve Euro cinsinden dış borçlanma maliyetlerine (faiz oranlarına) bir bakalım.

Şimdi bir de TL cinsinden kuponsuz senetlerin yıllık bileşik borçlanma faizlerine bakalım.

Bu tablolar, dünya ortalamalarının üzerinde reel faiz vererek yabancı yatırımcıyı Türkiye’ye cezbedecek kadar cazipti.

Artık zincirin son halkası gayet açık bir şekilde yabancıların neden koşa coşa Türkiye’ye geldiklerini ortaya çıkarıyor sevgili okuyucular: Yüksek reel faiz.

Peki, bugün geldiğimiz noktada Türkiye’nin finansman ihtiyacı azalmış mıdır?

Hayır, maalesef ihtiyaç devam etmektedir. Hatta yeniden artış eğilimine girmiş gözüküyor.

Yüksek reel faiz ödeyerek yaptığımız borçlanmalar, sanayi ve teknolojide etkin bir strateji izlenerek Türkiye’nin kaynak yaratmasında ve dışa bağımlılığının azaltılmasında mı kullanılmıştır?

Bu kaynaklar inşaat, AVM gibi nitelikli katma değer yaratmayan sektörlere mi gitmiştir?

Kamu harcamalarında 5018 sayılı Kanunla getirilen performans esaslı harcama mı yoksa bundan bağımsız bir harcama oburluğu mu söz konusudur?

On yıllarca ağır yüküne katlandığımız dış borcun yeniden artması söz konusu mudur?

Aslında her biri bir “soru değil sorun” olan bu konuları ortadan kaldırmak için hareket noktası, EKONOMİKULUSAL EGEMENLİĞİ esas alarak YAPISAL REFORMLARIN harekete geçirilmesidir.

Sorunu çözecek en temel strateji “Finansman ihtiyacını azaltmak ve finansman kaynaklarını artırmak”tan geçiyor.

Milletçe çalışıp, ülkemizin menfaatini kendi çıkarlarımızın önünde tutmadığımız sürece ekonomik kırılganlıklarımız devam edecek ve elde ettiklerimizi yüksek faizle ve her on yılda bir paramızın yabancı paralar karşısındaki sekiz-on kat değer kaybetmesiyle fakirleşerek, içeride ve dışarıda para sahibi olanları zenginleştirerek aktarmaya devam edeceğiz.

Sadece bugünün sorunu olmayan ancak yine yakıcı bir şekilde gündemimize giren bu kısır döngüden çıkmamızın yolu “çağıyla çağdaş olan yapısal reformlardan” geçiyor.