Türkiye Cumhuriyet Merkez Bankası (TCMB), 31 Mart’taki yerel seçimler öncesi cesur bir hamleyle yüzde 50’ye çıkardığı politika faizini bugünkü toplantısında da sabit tuttu. TCMB Başkanı Fatih Karahan ve yardımcısı Cevdet Akçay, para politikasının daha uzun süre sıkı kalacağı mesajını ayrı mecralarda vurguladılar. Bugün açıklanan karar da bu iletişimle tutarlı oldu.

Enflasyon ızdırap verici bir yavaşlıkla düşüyor. Bu yavaşlık, 2023 seçimleri öncesindeki hatalı politikaların zor iyileşen yaralarını yansıtıyor.

Bugün yaşadığımız enflasyonun altında yatan dört temel sebep var:

Talep

Eylül 2021 sonrası dönemde negatif reel faiz politikaları ile coşturulan kredi talebinin yarattığı servet etkisi hala talebi güçlü tutuyor. Gelir dağılımındaki bozulma para politikasının etkinliğini azaltıyor. Yerel seçimler öncesinde görece gevşek kalan politikalar da bu çerçeveyi güçlendiriyor.

Maliyetler

Genel seçim öncesi ertelenen zam ve vergilerin arka arkaya gelmesi ile girdi maliyetlerini artırmasına ilave olarak yüksek kredi faizleri de maliyetleri yüksek tutuyor.

Beklentiler

Seçim öncesi dönemdeki hatalı politikalarla rayından çıkan enflasyonun aynı hükümet çatısı altında kontrol altına alınamayacağına dair inanç kırılamıyor. Kaldı ki enflasyondaki yapısal sorunları çözecek adımlar da gelmiyor. Fiyatların daha da artacağı ve ücret artışlarının buna yetişemeyeceği inancı ile talep öne çekilmeye devam ederken tasarruf motivasyonu zayıf kalıyor.

Bozulan fiyatlama davranışı

Kontrolden çıkan enflasyon ve artan enflasyon beklentileri fiyatlama davranışlarında bir bozulma getirdi. Canlı talep ortamında enflasyon beklentileri ötesinde fiyat artırabilen ve satışlarını devam ettirebildiklerini gören firmalar, kontrol ettikleri görece fiyatları yükselterek enflasyonist baskıları tetikliyor.

Hane halkı neden enflasyonun düşeceğine ikna olmuyor?

TCMB, önceki kadroların düşük faizle kontrolden çıkardığı talebi yine aynı silahı ters yönde kullanıp faizi yüksek tutarak geri çekmeye uğraşıyor. Bir taraftan sermaye girişlerini rezerv satın alma fırsatı olarak değerlendirerek kur risklerine karşı cephane biriktiriyor. Kontrolde zorlandığı kanal ise beklenti kanalı.

Geçmiş yönetimin göz göre enflasyonu kontrolden çıkardığını gören hane halkı bu sefer her ne kadar Merkez Bankası idaresi değişmiş de olsa, enflasyonu düşürme konusunda güçlü bir irade sergileneceğinden emin olamıyor.

Zira para politikasını emanet ettiğimiz yeni Merkez Bankası ekibine güvenilse de; Merkez Bankası”nın emanet edildiği hükümetin son beş yılda beş Merkez Bankası başkanı değiştirmiş olması, mevcut politikaların sürdürülebilirliğine dair soru işaretlerini ortadan kaldırmaya yetmiyor.

Toplum ikna olmazsa ne olur?

Bu noktada para politikasının sınırlarına geliyoruz. Kısa vadede enflasyonu düşürebilmek için ya maliye politikası devreye girip vergi politikası ile daha yüksek gelir kesimlerinin talebini kıracak, ya para politikası elindeki faizi daha uzun süre yüksek tutacak, ya da yüksek enflasyona razı olacağız.

TCMB maliye politikasına ne yapması gerektiğini söyleyecek bir konumda değil. Bu durumda faiz indirimlerini öteleyip talebi daha fazla yavaşlatmak dışında bir alternatifi kalmıyor.

Üçüncü çeyrekten beklentiler: Dezenflasyon mu, stagflasyon mu?

Türkiye gibi ekonominin hayli oynak, enflasyonun ise bir numaralı gündem olduğu bir ülkede ekonomik riskler ve o riskleri tanımlayan teknik terimler ister istemez hayatın parçası oluyor.

O halde biraz teknik detay ve tanımlara girerek bir değerlendirme yapalım.

Merkez Bankası’nın faizleri artırması sonucu talep azalır. Üretim seviyesini potansiyelin altına düşürecek bir talep seviyesi, üreticiyi enflasyonu altında fiyat belirlemeye zorlar ve dezenflasyon süreci başlar.

Teknik bir parantez açarsak, ilk aşamada sıkı para politikası ile sola kayan talep eğrisi üzerinde bu sefer aşağı yönlü bir hareket olur. Enflasyon düştükçe faizler düşer, üretim de kademeli olarak artar ve potansiyeline geri döner.

Merkez bankacılığını sanat yapan ise talebi bir anda çok hızlı düşürmeden kademeli olarak azaltıp bunu yaparken enflasyon beklentilerini düşürebilme becerisidir.

“Yumuşak iniş” olarak adlandırılan bu ideal senaryoda resesyon yaratmadan da enflasyonu hedefe çekip ekonomiyi potansiyeline getirebilmek teorik olarak mümkün olabilir.

İşte TCMB’nin de tüm Merkez Bankalarının da yaşadıkları en büyük zorluk ekonomiyi çok yıpratmadan mümkün olduğunca yumuşak bir iniş gerçekleştirme çabasından kaynaklanıyor.

Şimdi çizdiğimiz çerçeve ışığında üçüncü çeyreğe dair bir değerlendirme yapalım.

Büyüme bacağında öncü göstergeler ekonomide bir yavaşlamanın başladığına işaret ediyor. Bu durum sıkı para politikası ile sola doğru kaymakta olan talep eğrisine işaret ediyor.

Koç Üniversitesi’nden meslektaşım Cem Çakmaklı tarafından hazırlanan endeksler Nisan sonrası dönemde ekonomide bir soğuma başladığına dair öncü göstergeler sunuyor.

Büyümede bir yavaşlama bekliyoruz. Peki enflasyon bacağında durum nasıl?

Yine Koç Üniversitesi’nden arkadaşlarım Cem Çakmaklı ve Sevcan Yeşiltaş ile yaptığımız tahminler manşet enflasyonda şu andaki %62 seviyesinden %45’lere yakın bir yavaşlamaya işaret ediyor.

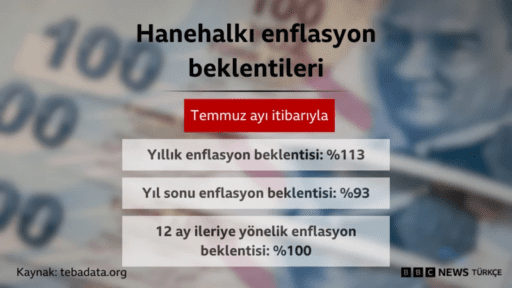

Buna karşılık yine aynı ekip ve Konda aracılığı ile yaptığımız Türkiye hane halkı enflasyon beklenti anketi (TEBA)’ne bakarsak seviye olarak çok daha yukarıda kalsa da orada da Temmuz ayından sene sonuna olan dönemde enflasyonda yaklaşık 20 puanlık bir düşüş beklendiğini görüyoruz.

Gözlemlediğimiz tablo, kademeli olarak yavaşlayan bir talep ve yavaş da olsa aşağı inen enflasyon beklentilerini yansıtıyor ki, bu süreç iktisatta sıkı para politikası sonucu yaşanan dezenflasyon süreci ile uyumlu bir görünüm sergiliyor.

KAYNAK: BBC TÜRKÇE – PROF. DR. SELVA DEMİRALP

***Mutluluk, adalet, özgürlük, hukuk, insanlık ve sevgi paylaştıkça artar***